○矢巾町国民健康保険税減免要綱

平成9年3月27日

告示第16号

注 平成27年12月から改正経過を注記した。

(趣旨)

第1 この告示は、矢巾町税条例(昭和30年矢巾町条例第23号。以下「条例」という。)第135条第1項の規定による国民健康保険税(以下「保険税」という。)の減免の取扱いに関し必要な事項を定めるものとする。

(災害による減免)

第2 地震、風水害、火災その他これらに類する災害により、納税義務者がその所有に係る住宅若しくは家財、又はその者と生計を一にする親族の所有する住宅若しくは家財にその価格(当該災害による損失が生じた時の直前における価格をいう。)の30パーセントに相当する額以上の額の損失(保険金、損害賠償金その他これらに類するものにより埋められた部分の金額を除く。)を受け、かつ、当該年度の所得の見積額が600万円未満であって保険税の納付が困難と認められるときは、損害の割合及び当該年度の所得の見積額に応じ次表に定める割合の範囲内で所得割額、被保険者均等割額及び世帯別平等割額を減免する。

当該年度の所得の見積額 損失の割合 | 200万円未満 | 200万円以上400万円未満 | 400万円以上600万円未満 |

30パーセント以上50パーセント未満 | 50パーセント | 40パーセント | 30パーセント |

50パーセント以上70パーセント未満 | 70パーセント | 60パーセント | 50パーセント |

70パーセント以上 | 100パーセント | 90パーセント | 80パーセント |

(所得減少による減免)

第3 被保険者が疾病、事業不振、廃業、失業等の理由により、当該年度の所得の見積額が前年の所得金額の50パーセント以下に減少し、保険税の納付が困難と認められる場合で前年の所得金額が600万円未満のときは、所得の減少の割合及び前年の所得金額に応じ次表に定める割合の範囲内で所得割額を減免する。この場合において、保険税の算定額が課税限度額を超えている者については、課税限度額から被保険者均等割額及び世帯別平等割額を差し引いた額を所得割額とみなす。

前年の所得金額 所得減少の割合 | 200万円未満 | 200万円以上400万円未満 | 400万円以上600万円未満 |

50パーセント以上70パーセント未満 | 70パーセント | 60パーセント | 50パーセント |

70パーセント以上90パーセント未満 | 90パーセント | 80パーセント | 70パーセント |

90パーセント以上 | 100パーセント | 100パーセント | 100パーセント |

(生活困窮等による減免)

第4 納税義務者が自己又は自己と生計を一にする親族が疾病等により医療費(保険金、損害賠償金その他これらに類するものにより埋められた部分の金額を除く。)が多額となる場合その他やむを得ない事情がある場合で保険税の納付が困難と認められるときは、所得割額と所得割額の課税標準額から当該年度の町民税の配偶者控除額、扶養控除額、障害者控除額及び寡婦(寡夫)控除額に相当する額を控除した額を所得割額の課税標準額とみなして算出された所得割額との差額に相当する額又は所得割額の3分の2に相当する額のうちいずれか多い方の額の範囲内で所得割額を減免する。

(被保険者均等割額及び世帯別平等割額の減免)

第5 第3及び第4の規定により所得割額の減免を受けることができる者(条例第134条第1項第1号又は第2号の規定の適用を受けている者を除く。)のうち、特に被保険者均等割額及び世帯別平等割額の軽減が必要と認められる者については、条例第134条第1号に掲げる額の範囲内で被保険者均等割額及び世帯別平等割額を減免する。

(保険給付の制限による減免)

第6 納税義務者の世帯に国民健康保険法(昭和33年法律第192号)第59条に該当する被保険者が属すると認められるときは、当該被保険者の保険税の総額を同条に該当する期間の末日の属する月の前月まで減免する。

(生活保護法の規定により保護を受ける者に係る国民健康保険税の減免)

第7 被保険者が生活保護法(昭和25年法律第144号)の規定による保護対象者となったときは、当該保護の継続する期間内について納期の末日が到来する税額を免除する。

(後期高齢者医療制度の創設に伴う旧被扶養者に係る減免)

第8 旧被扶養者(高齢者の医療の確保に関する法律(昭和57年法律第80号)に規定する後期高齢者医療制度の創設に伴い、被用者保険の被保険者の被扶養者から矢巾町国民健康保険の被保険者となった者をいう。)のうち、条例第135条第1項第2号に該当する者については、所得割額、被保険者均等割額及び世帯別平等割額を次の各号のとおり減免する。

(1) 旧被扶養者に係る所得割については、所得の状況にかかわらず、当分の間、これを免除する。

(2) 旧扶養者に係る被保険者均等割額については、資格取得日の属する月以後2年を経過する月までの間に限り、次の割合により、これを減免する。ただし、減額賦課5割又は7割軽減該当世帯に属する被扶養者については減免を行わない。

ア 条例第134条各号に非該当世帯に属する旧被扶養者 5割

イ 条例第134条第3号に該当世帯に属する旧被扶養者 減額する前の額の3割

(3) 旧被扶養者のみで構成される世帯に限り、旧被扶養者の属する世帯に係る世帯別平等割額については、資格取得日の属する月以後2年を経過する月までの間に限り、次の割合により、これを減免する。ただし、旧被扶養者が属する世帯が、減額賦課5割、7割軽減該当世帯又は特定世帯(国民健康保険法施行令(昭和33年政令第362号)第29条の7第2項第8号イに規定する世帯をいう。)である場合は減免を行わない。

ア 条例第134条各号に非該当世帯 5割

イ 条例第134条第3号に該当世帯 当該減額する前の額の3割

ウ 条例第134条各号に非該当の特定継続世帯 特定継続世帯に該当することによる世帯別平等割2.5割軽減前の額の2.5割

エ 条例第134条第3号に該当の特定継続世帯 特定継続世帯に該当することによる世帯別平等割2.5割軽減及び減額賦課2割軽減前の額の1割

2 その他旧被扶養者に係る減免の取扱いについては、他の減免と同様の取扱いとする。

(新型コロナウイルス感染症の影響により収入の減少が見込まれる場合等における減免)

第9 条例附則第30条第1項の規定により適用する条例第135条第1項の規定により減免を行う場合の減免額は、次の各号に掲げる区分に応じ、当該各号に定めるところによる。

(1) 条例附則第30条第1項第1号に該当する場合 保険税額の全部

(2) 条例附則第30条第1項第2号に該当する場合(前号に該当する場合を除く。) 次の算式により算出した金額

減免額=(A×B/C)×D

備考 この算式中次に掲げる記号の意義は、それぞれ次に定めるとおりとする。

A 当該世帯の被保険者全員について算定した保険税額

B 世帯の主たる生計維持者の減少することが見込まれる事業収入等(条例附則第30条第1項第2号に規定する事業収入等をいう。)に係る前年の所得額

C 被保険者の属する世帯の主たる生計維持者及び当該世帯に属する全ての被保険者につき算定した前年の合計所得金額

前年の合計所得金額 | 減免割合 |

300万円以下であるとき | 全部 |

400万円以下であるとき | 10分の8 |

550万円以下であるとき | 10分の6 |

750万円以下であるとき | 10分の4 |

1000万円を超えるとき | 10分の2 |

(3) 国民健康保険法施行令第29条の7の2第2項に規定する特例対象被保険者等(この号及び次号において「非自発的失業者」という。)に該当することにより、現行の非自発的失業者の保険税軽減制度の対象となる者については、まず前年の給与所得を100分の30とみなすことにより当該保険税軽減を行うこととし、前号の規定による減免は行わない。

(4) 非自発的失業者の給与収入等の減少により保険税の減免を行う必要がある場合には、次のア及びイにより合計所得金額を算定する。

ア 第2号のCの合計所得金額の算定に当たっては、非自発的失業者の保険税軽減制度を適用した後の所得を用いること。

イ 第2号のDの表中、前年の合計所得金額の算定に当たっては、非自発的失業者の保険税軽減制度による軽減前の所得を用いること。

(減免の適用)

第10 第2から第5までの規定は、当該減免の規定に該当することとなった日以後に到来する当該年度内における納期に係る税額の減免について適用する。ただし、減免すべき額が当該減免の申請の日以後に到来する納期に係る税額を超えるときは、その額を限度とする。

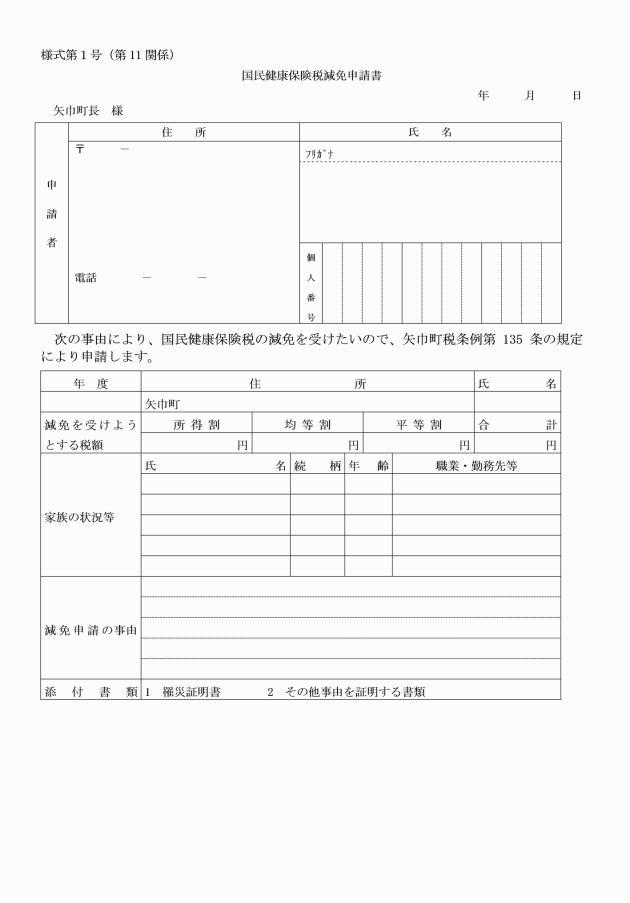

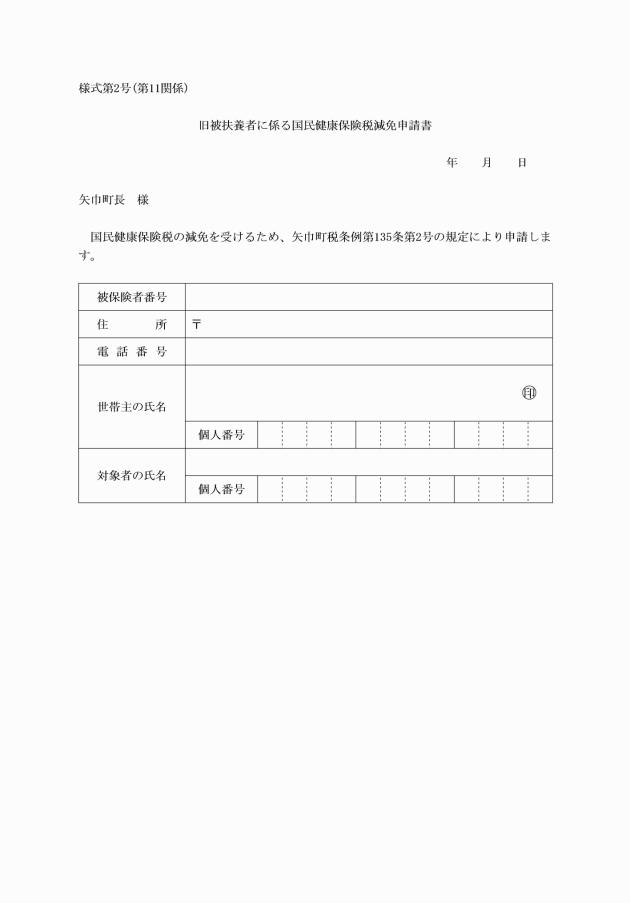

(減免申請書)

第11 条例第135条第2項に規定する申請書のうち、第2から第7までに該当する者は、国民健康保険税減免申請書(様式第1号)によるものとし、第8に該当する者は、旧被扶養者に係る国民健康保険税減免申請書(様式第2号)によるものとする。

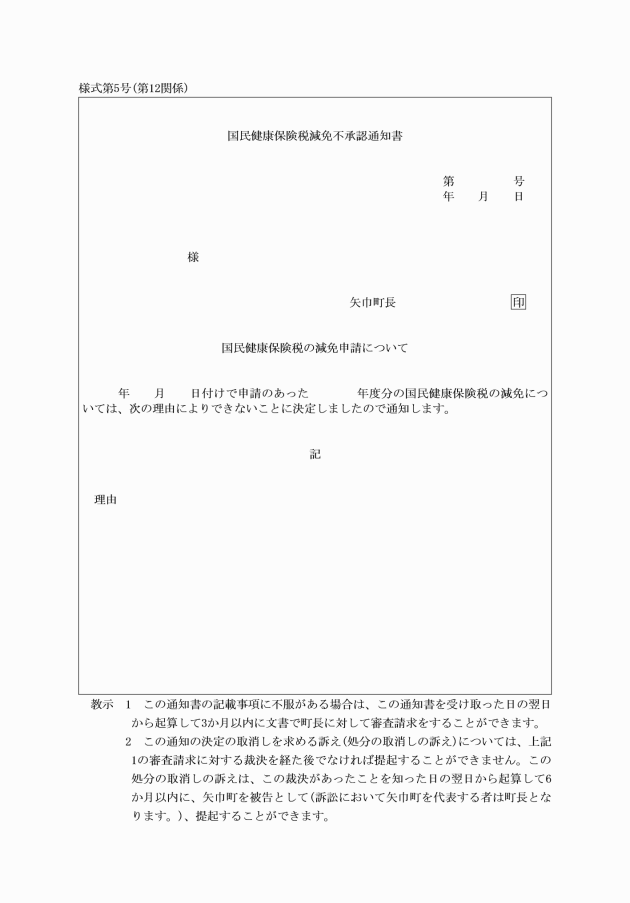

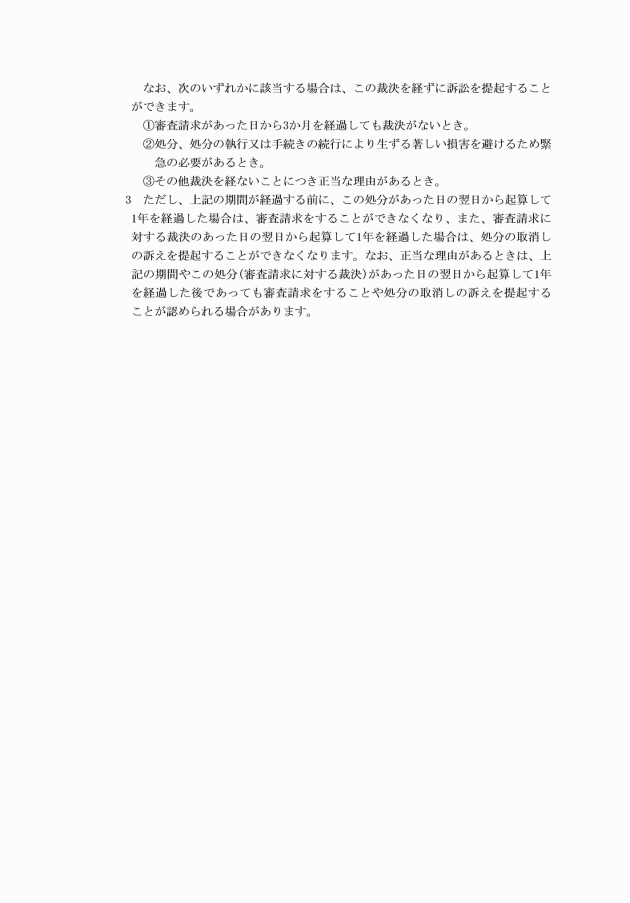

(減免の適否の決定等)

附則

この告示は、平成9年4月1日から施行する。

附則(平成17年3月1日告示第29号)

この告示は、平成17年4月1日から施行する。

附則(平成18年4月1日告示第80号)

この告示は、平成18年4月1日から施行する。

附則(平成22年11月25日告示第96号)

この告示は、平成22年12月1日から施行する。

附則(平成25年12月1日告示第74号)

この告示は、平成25年12月1日から施行する。ただし、第2の改正規定は、平成25年8月9日から適用する。

附則(平成27年12月25日告示第102号)

この告示は、平成28年1月1日から施行する。

附則(平成28年3月28日告示第49号)

この告示は、平成28年4月1日から施行する。

附則(平成31年3月1日告示第9号)

(施行期日)

1 この告示は、平成31年4月1日から施行する。

(国民健康保険税に関する適用区分)

2 第7、第8、第10及び第11の改正規定は、平成31年度以降の年度分の国民健康保険税について適用し、平成30年度分までの国民健康保険税については、なお従前の例による。

附則(令和2年6月2日告示第132号)

この告示は、令和2年6月2日から施行し、令和2年2月1日から適用する。

附則(令和3年10月1日告示第145号)

この告示は、令和3年10月1日から施行する。

附則(令和6年4月1日告示第42号)

(施行期日)

第1条 この告示は、令和6年4月1日より施行する。

(適用区分)

第2条 この告示による改正後の矢巾町国民健康保険税減免要綱の規定は、令和6年度以後の年度分の国民健康保険税について適用し、令和5年度までの国民健康保険税については、なお従前の例による。

(平27告示102・全改、平31告示9・令2告示132・令3告示145・令6告示42・一部改正)

(平31告示9・追加、令2告示132・令3告示145・一部改正)

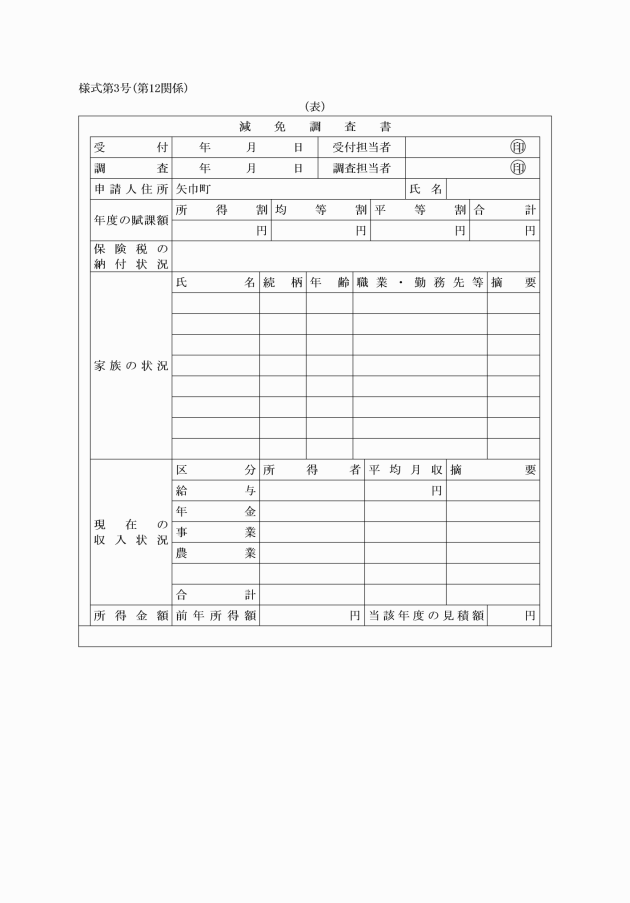

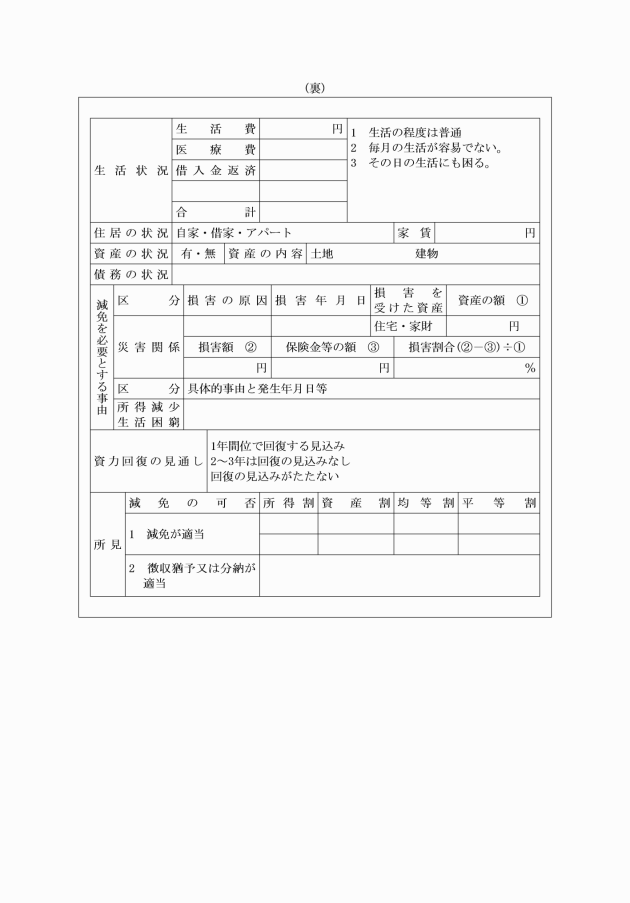

(平31告示9・旧様式第2号繰下・一部改正、令2告示132・令3告示145・令6告示42・一部改正)

(平28告示49・一部改正、平31告示9・旧様式第3号繰下・一部改正、令2告示132・令3告示145・一部改正)

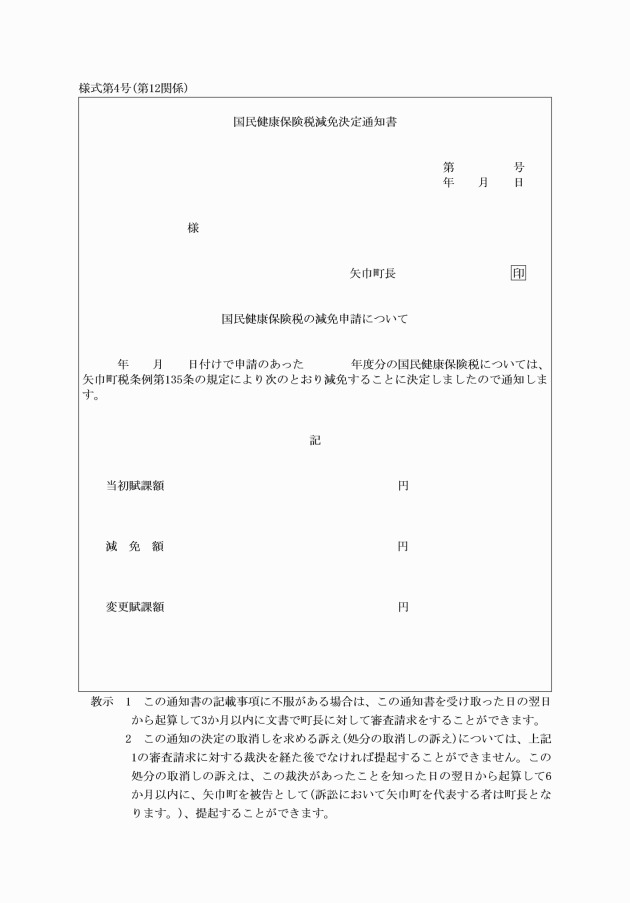

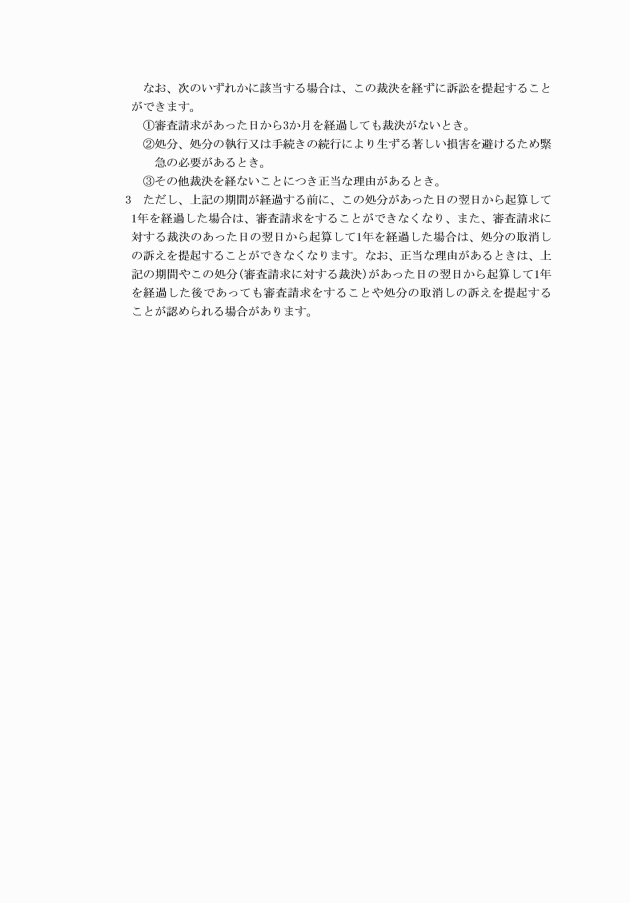

(平28告示49・一部改正、平31告示9・旧様式第4号繰下・一部改正、令2告示132・令3告示145・一部改正)